新政!工会经费继续全额返还,时间为2023年1月1日至2024年12月31日

来源:

|

作者:特靠谱聂会计

|

发布时间: 2023-05-30

|

6765 次浏览

|

分享到:

1、尽管现在还没有全国性的文件顺延小微企业工会经费全额返还,但是不排除个别省市会单独出台政策,大家可以持续关注当地总工会和税局的通知。

2、正如第一部分新政所规定的,如果小微企业满足了“全年上缴工会经费低于1万元(不含)的小额缴费工会组织”的条件的话,是可以继续享受工会经费全额返还的政策的,具体要视自己企业的情况而定。

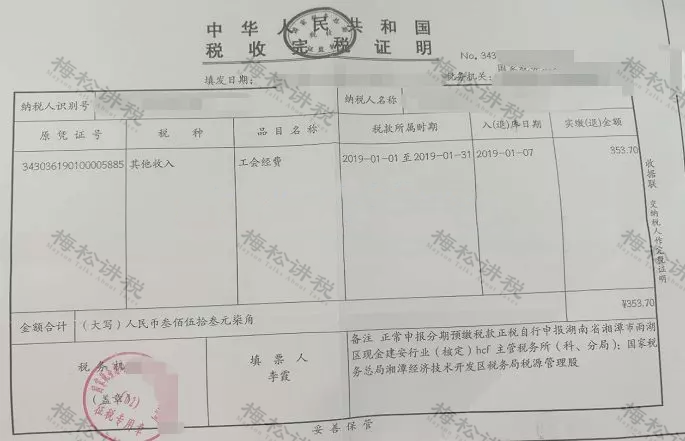

如果你向税务局申报的是按照工资总额2%计算的工会经费,那就是这种方式。

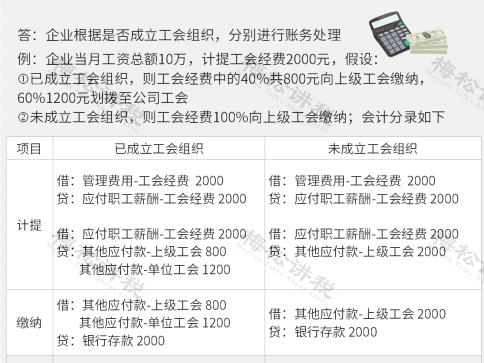

(二)分级拨缴

按每月全部职工工资薪金总额的2%计算出工会经费后,按当地规定比例「一般为40%」向受委托代收工会经费的税务机关缴纳。留成部分「一般为60%」由企业同时拨付给其所在的基层工会,未设立基层工会的,待建立工会组织后由各单位拨付本单位工会。工会经费拨付给工会后,工会单独设账核算。

如果你向税务申报的是按照工资总额0.8%「2%*40%」计算的工会经费,那就是这种方式。

四、工会经费怎么用?

二、工会经费如何进行税前扣除?

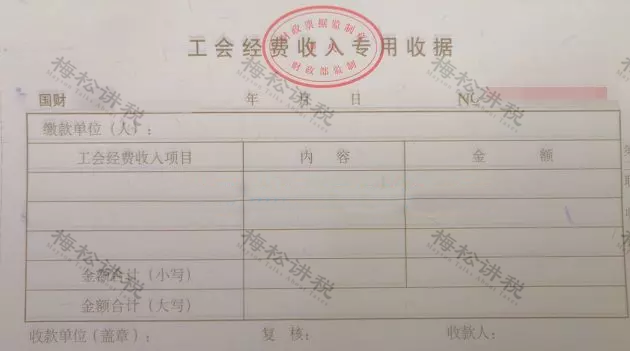

工会经费收入专用收据

合法、有效的工会经费代收凭据

三、收到返还的工会经费应该如何处理?

如果企业工会组织单独建立了工会经费核算账户,那么,返还的工会经费应直接进入工会组织的账户,作为工会组织收入进行核算。

如果企业工会组织没有单独建立工会经费核算账户,那么,返还的工会经费应当进入企业银行账户。

收到返还工会经费时:

借:银行存款

贷:其他应付款——工会经费

工会组织支付活动经费时,

借:其他应付款——工会经费

贷:银行存款/库存现金

返还的工会经费是给企业工会组织的,主要用于职工或工会活动,单独核算,属于专款专用,并不是给企业的,所以不能作为企业的收入;也不属于增值税的应税行为,也不需要交增值税。

《企业所得税法实施条例》第四十一条规定,企业拨缴的工会经费,不超过工资薪金总额2%的部分,准予扣除。注意:

1、此处是实际拨缴的工会经费,如果只是计提的没有实际拨付,不允许税前扣除,需纳税调增。

2、必须取得合法有效、有效的扣除凭证(工会经费收入专用收据、税局代收凭据),否则不能税前扣除,需纳税调增。

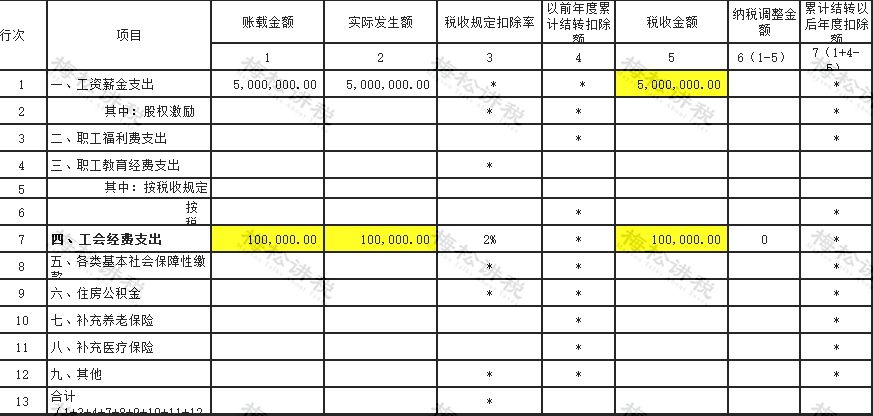

具体在申报表填写的时候,填写A105050表

公司2020年工资薪金总额500万,按2%计提并拨付了工会经费500*2%=10万,申报表填写如下,其他栏次省略。

1、账载金额填报公司会计核算计入成本费用的工会经费支出金额10万;

借:管理费用—工会经费10万

贷:应付职工薪酬—工会经费10万

2、实际发生额分析填报纳税人“应付职工薪酬”会计科目下的工会经费本年实际发生额,公司10万全额拨付给工会,所以,这里的实际发生额应该填写10万。

借:应付职工薪酬--工会经费10万

贷:银行存款10万

3、税收金额填报按照税收规定允许税前扣除的金额,按第1行第5列“工资薪金支出/税收金额”×2%与本行第1列、本行第2列三者孰小值填报,这三个数据都是10万,所以税收金额也是10万。