-

2023-05-30

-

2023-01-03

-

2022-12-17

-

2022-08-25

-

2020-10-04

-

2022-08-25

-

2022-05-06

-

2022-06-19

注意啦!

2021年度企业所得税汇算清缴

截止日期为

5月31日!

5月31日!

5月31日!

逾期申报可能会

影响您的纳税信用哦

01

哪些企业需要做年度企业所得税汇算清缴

凡在纳税年度内从事生产、经营(包括试生产、试经营),或在纳税年度中间终止经营活动的纳税人,无论是否在减税、免税期间,也无论盈利或亏损,均应按照有关规定进行企业所得税汇算清缴。

实行核定定额征收企业所得税的纳税人,不进行汇算清缴。

02

新办企业是否需办理企业所得税汇算清缴

企业所得税按纳税年度计算。纳税年度自公历1月1日起至12月31日止。企业在一个纳税年度中间开业,或者终止经营活动,使该纳税年度的实际经营期不足十二个月的,应当以其实际经营期为一个纳税年度。

企业所得税分月或者分季预缴。企业应当自月份或者季度终了之日起十五日内,向税务机关报送预缴企业所得税纳税申报表,预缴税款。企业应当自年度终了之日起五个月内,向税务机关报送年度企业所得税纳税申报表,并汇算清缴,结清应缴应退税款。

03

2021年度企业所得税汇算清缴启用新报表

《国家税务总局关于企业所得税年度汇算清缴有关事项的公告》(国家税务总局公告2021年第34号),对部分表单和填报说明进行了修订。

04

享受2021年第四季度缓缴企业所得税政策的制造业中小微企业,在办理2021年度企业所得税汇算清缴年度申报时,如何处理?

根据《国家税务总局 财政部关于延续实施制造业中小微企业延缓缴纳部分税费有关事项的公告》(国家税务总局 财政部公告2022年第2号)规定:“三、享受2021年第四季度缓缴企业所得税政策的制造业中小微企业,在办理2021年度企业所得税汇算清缴年度申报时,产生的应补税款与2021年第四季度已缓缴的税款一并延后缴纳入库,产生的应退税款由纳税人按照有关规定办理。”

纳税人在年度中间发生解散、破产、撤销等终止生产经营情形,需进行企业所得税清算的,应在清算前报告主管税务机关,并自实际经营终止之日起60日内进行汇算清缴,结清应缴应退企业所得税款;纳税人有其他情形依法终止纳税义务的,应当自停止生产、经营之日起60日内,向主管税务机关办理当期企业所得税汇算清缴。

2021年度企业所得税汇算清缴截止日期为5月31日。眼看倒计时了,小伙伴们,可别忘了抓紧申报哦。在申报过程中不知道表格如何填写?别担心,这份超详细操作流程小手册,助你轻松申报不emo!

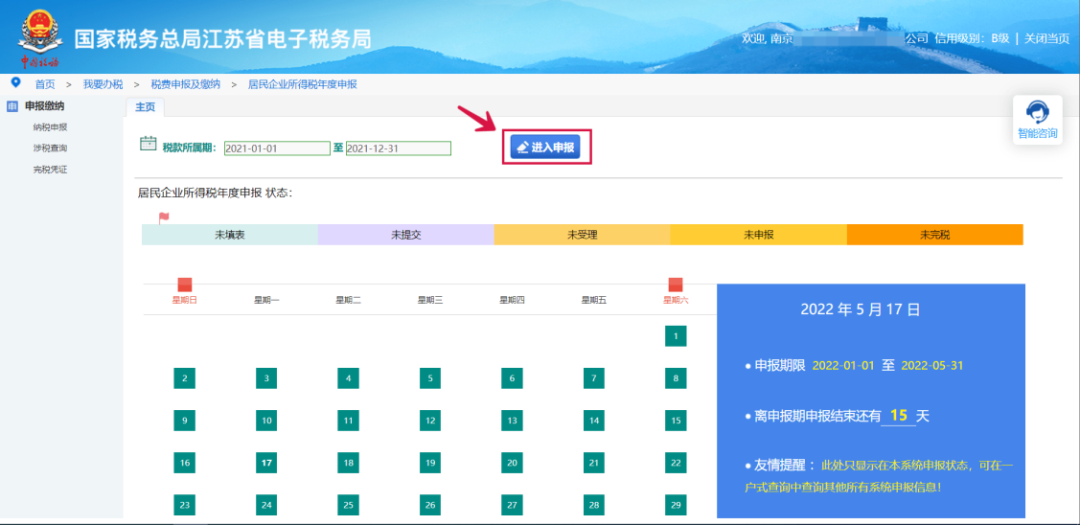

纳税人请通过国家税务总局江苏省电子税务局(https://etax.jiangsu.chinatax.gov.cn/ )登录。

在【我要办税】模块中选择【税费申报及缴纳】。

点击【居民企业所得税年度申报】模块。

进入申报模块,系统显示申报税款所属期、申报状态、申报期限等信息。点击【所得税年度A申报】(查账征收企业适用)或【进入申报】(核定征收企业适用),系统显示企业所得税年度申报表。

01

数据初始化

点击【数据初始化】,系统自动获取相关报表的税务登记信息、相关表单上年结转数等数据,系统显示“初始化成功”,点击【确定】,完成数据初始化。若2021年度财务报表尚未报送,系统会显示“初始化成功,请注意您的财务报表尚未报送”。

如果系统未显示应申报报表或显示应报报表不全,请联系税务机关。如已填写相关报表的情形下请慎用该功能,否则已填写报表数据会清零。

02

报表填报

点击【修改】进入申报表填报页面。

填表顺序分以下三种情况:

01

核定征收企业直接填写《居民企业所得税年度纳税申报(适用核定征收)》,可选报《居民企业参股外国企业信息报告表》。

02

分支机构填写《跨地区经营汇总纳税企业的分支机构年度纳税申报(2018年)》,保存后返回列表页面即可申报。

03

查账征收企业,非小型微利企业:

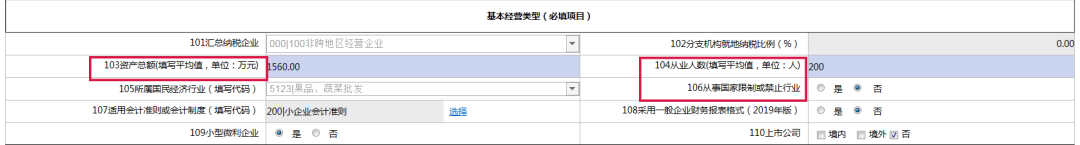

第一步:填写《A000000企业所得税年度纳税申报基础信息表》,电子税务局根据税务登记、备案信息为纳税人生成了绝大部分数据,请纳税人核对修改后保存本表。

发现不可修改的差错数据请与主管税务机关联系。

第二步:填写《企业所得税年度申报A类表单》,《表单》的填写有两种途径,一是《A000000企业所得税年度纳税申报基础信息表》保存后系统自动跳出《表单》供纳税人填写;二是纳税人可点击列表页面右上角【表单勾选】按钮填写。

后续《A000000企业所得税年度纳税申报基础信息表》修改后保存的同时会给出《表单》供勾选,用户根据实际情况重新进行表单勾选,原来勾选的表单所填写的数据会保留。表单勾选完成点击确认,系统会根据用户基础信息表的填报情况,对报表勾选进行提示,用户可根据自己实际情况进行判断,如需增加相应表单,点击取消,再勾选相应表单之后确定。

第三步:填写A101010表至A104000表后,返回主表A100000,点击【读取数据】,填写其他可以填报的数据并核对后保存。

报表编号小于A104000的已选报表需先填写,否则会影响后续报表的准确填写;需获取关联表数据的请在填表页面点击“数据读取”按钮,另在填表页面有“报表切换”按钮供切换表单。

第四步:先填写A105000表所属附表(如:A105050表、A105080表等)后再填写A105000表,再打开A100000表“读取数据”核对后保存。

第五步:填写A106000,再打开A100000表“读取数据”核对后保存。

04

查账征收企业,小型微利企业:

第一步:填写《A000000企业基础信息表》,电子税务局根据税务登记、备案信息为纳税人生成了绝大部分数据,请纳税人核对修改后保存本表。

本表相关数据涉及小微企业所得税优惠的享受、收入支出明细表的推送判断,请纳税人认真填写;发现不可修改的差错数据请与主管税务机关联系。

第二步:填写《企业所得税年度申报A类表单》,若符合小型微利企业条件,系统会提示勾选A107040表。其他操作与非小型微利企业一致。

第三步:小型微利企业A101010表至A104000表不用填写。为进一步简化小型微利企业报表填报, A100000表中“利润总额计算”数据读取财务报表相关数据,请进行年度申报前,点击【财务报表报送】模块先进行财务报表填报。

第四步:填写A105000表所属附表,同非小型微利企业填报。

第五步:填写A106000,再打开A100000表“读取数据”核对后保存。

第六步:填写A107040表(小微减免),再打开A100000表“读取数据”核对后保存。否则申报时会提示小微优惠信息异常。

纳税人根据实际情况进行填写,已勾选的报表如无值也需打开报表进行空表保存。

03

提交申报

所有报表填写完成,数据核对无误后,点击【申报】按钮,如有错误,系统会给出错误提示信息,用户(纳税人)可根据提示或校验信息修改后重新申报。

没有错误信息或校验反馈的,稍等片刻等待审核后刷新页面,系统显示“申报成功”即完成本次申报。

04

申报作废

申报成功后缴款书未开具的,纳税人发现申报有误,可点击【申报成功】右侧的【涉税查询】按钮或通过点击页面左侧的【涉税查询】,通过输入所属期等条件,可以查看对应申报,点击“申报作废”按钮可以进行申报作废。

注意事项:缴款书如已开具,则须到主管税务机关作废缴款书后再作废申报。

点击【申报查询】,可以查询、下载打印申报表。若无法预览和打印,请到下载中心下载安装打印控件和Adobe Reader控件。

来源:国家税务总局

- 无数据

咨询热线:18971697980

服务时间:周一至周五 8:00-19:00

周六至周日 8:30-18:00