2022年度企业所得税汇算清缴正在进行中,关注这八个新变化

来源:

|

作者:特靠谱聂会计

|

发布时间: 2023-04-25

|

2202 次浏览

|

分享到:

2022年度企业所得税汇算清缴,企业所得税年度纳税申报表有新变化,小型微利企业所得税年应纳税所得额100万元-300万元部分,优惠再减半,科技型中小企业研发费用加计扣除比例提高到100%,其他企业研发费用加计扣除比例提高到100%,中小微企业购置设备器具可选择一次性税前扣除,高新技术企业购置设备、器具企业所得税税前一次性扣除和100%加计扣除,企业投入基础研究税前加计扣除和符合条件接收方免征企业所得税,对企业所得税相关到期政策进行延续。

税前加计扣除比例提高到100%。企业在2022年度企业所得税汇算清缴计算享受研发费用加计扣除优惠时,四季度研发费用可由企业自行选择按实际发生数计算,或者按全年实际发生的研发费用乘以2022年10月1日后的经营月份数占其2022年度实际经营月份数的比例计算。

《财政部 税务总局关于中小微企业设备器具所得税税前扣除有关政策的公告》(2022年第12号)规定,中小微企业在2022年1月1日至2022年12月31日期间新购置的设备、器具,单位价值在500万元以上的,按照单位价值的一定比例自愿选择在企业所得税税前扣除。其中,企业所得税法实施条例规定最低折旧年限为3年的设备器具,单位价值的100%可在当年一次性税前扣除;最低折旧年限为4年、5年、10年的,单位价值的50%可在当年一次性税前扣除,其余50%按规定在剩余年度计算折旧进行税前扣除。

高新技术企业购置设备、器具企业所得税税前一次性扣除和100%加计扣除《财政部 税务总局 科技部关于加大支持科技创新税前扣除力度的公告》(2022 年第28 号)规定,高新技术企业在2022年10月1日至2022年12 月31日期间新购置的设备、器具,允许当年一次性全额在计算应纳税所得额时扣除,并允许在税前实行100%加计扣除。

企业投入基础研究税前加计扣除和符合条件接收方免征企业所得税《财政部 税务总局关于企业投入基础研究税收优惠政策的公告》(2022年第32号)规定:自2022年1月1日起,1.对企业出资给非营利性科学技术研究开发机构(科学技术研究开发机构以下简称科研机构)、高等学校和政府性自然科学基金用于基础研究的支出,在计算应纳税所得额时可按实际发生额在税前扣除,并可按100%在税前加计扣除。2.非营利性科研机构、高等学校接收企业、个人和其他组织机构基础研究资金收入,免征企业所得税。

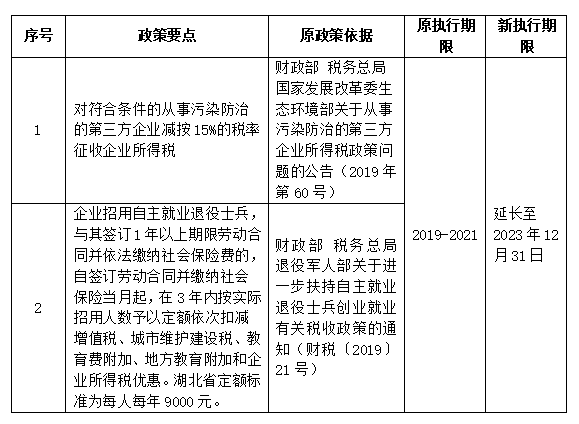

《财政部 税务总局关于延长部分税收优惠政策执行期限的公告》(2022年第4号)规定,将以下企业所得税优惠政策,执行期限延长至2023年12月31日。