很多老板们纷纷抱怨:“公司是自己开的,公司的钱不就是我的钱吗?为什么从公司转钱给我还要被查?”

咋一听,合情合理,但是不合法。根据税法规定,老板从公司拿钱一般按分红处理,也就是说交完企业所得税后,还需要按20%缴纳个人所得税,相当于公司赚的钱,一半都用去交税了。

举个例子:

老板想要从公户转100万到个人账户,你知道怎样才是合理合法的吗?

方法一:老板把车卖给公司

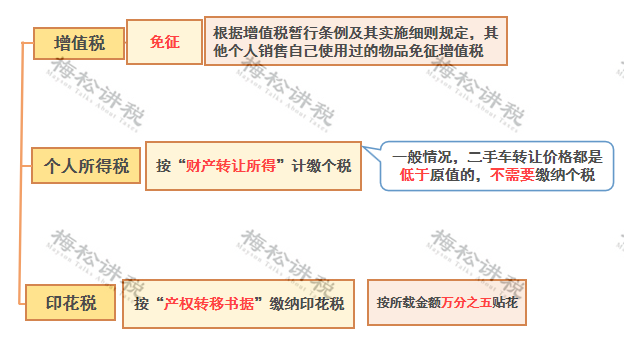

(1)老板卖车涉税分析

(2)公司涉税分析

也就是说,老板把车卖给公司,双方只需缴纳万分之五的印花税,且公司转钱给老板不需要缴纳个税。

例:

公司转100万给老板个人,需要按分红缴纳个税=100*20%=20万元;

如果公司老板把一辆价值120万的车,100万卖给公司,公司给老板转款100万,需要缴纳印花税=100*0.5‰*2=1000元;

通过此方法可以节税=200000-1000=19.9万元,且公司购入的车辆,计入固定资产,不仅每月计提的折旧可以抵税,车辆产生的加油费、过路费等也可以税前扣除。

风险提示:用此方法避税,公司购入的车辆一定要用于公司生产经营所需,用于老板个人消费使用的不允许税前扣除。

方法二:成立个人独资公司

利用税收洼地成立个人独资企业,有些地区个人独资企业核定征收率低至1.5%。

例:

公司转100万给老板个人,需要按分红缴纳个税=100*20%=20万元;

成立个人独资企业,公司给个人独资企业转款100万元,个人独资企业开具相应的发票。需要缴纳个税=100*1.5%=1.5万元;

则,通过此种方法可以节税=20-1.5=18.5万元。

风险提示:个人独资企业需向公司提供相应的服务且合理,才能开具发票,不能为了一味的追求避税,而忽视了税务风险。